Récemment, François Paulus, cofondateur du fonds Breega, parlions de l’accompagnement des entrepreneurs. Aujourd’hui, nous discutons de valorisation.

Le plus souvent, les entrepreneurs sont à la recherche d’une valorisation élevée à l’entrée des VCs à la fois parce que c’est valorisant pour l’entreprise mais aussi parce que cela peut sembler plus intéressant financièrement pour eux à court terme (car ils sont moins dilués). Pourtant, celle-ci peut tourner au désavantage du fondateur et apparaître comme un cadeau empoisonné. Pourquoi ? J’en parle avec François Paulus, cofondateur du fonds Breega.

I/ Le fonctionnement du métier de capital-risque

Les Venture Capitalist obtiennent leur fonds de la part d’investisseurs (institutionnels et privés) que l’on appelle parfois des « Limited Partners » puisque la responsabilité est limitée aux capitaux confiés. Ces derniers confient leurs capitaux pour une durée moyenne de 10 ans aux VC. Depuis quelques années, on assiste à allongement de la durée de maturité des fonds qui peuvent s’étaler jusqu’à 12 et parfois même 15 ans. Le désavantage du VC, du point de vue des investisseurs institutionnels demeure son illiquidité. Investir dans le CAC 40, par exemple, reste plus liquide. On peut reprendre ses capitaux en vendant ses actions tout simplement.

Pour compenser le manque de liquidité, les entreprises de capital-risque devraient offrir un rendement plus élevé que le CAC 40. Tel est d’ailleurs le sens de la mesure du « Public Market Equivalent » (PME) qui vise à évaluer la pertinence du Capital Risque en le comparant à d’autres classes d’actifs, notamment des indices des marchés publics, comme le suggère Austin M. Long et Craig J. Nickels, les inventeurs du PME.

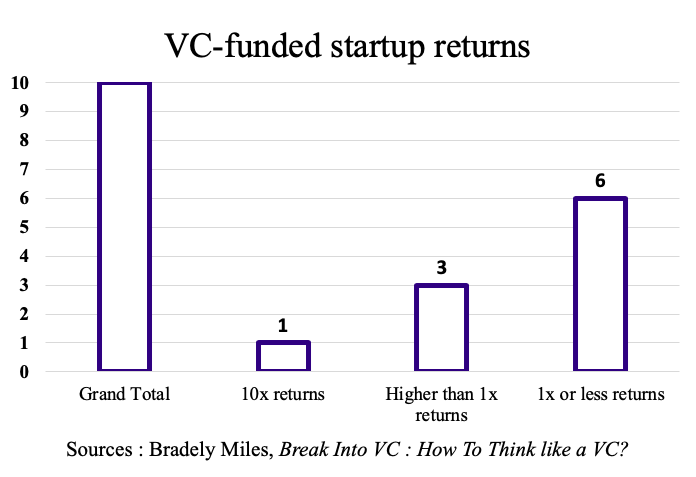

Quoiqu’il en soit, en France, les meilleurs fonds atteignent un multiple de 2,6x, selon la BPI. Pour atteindre une telle performance, les investisseurs diversifient leurs portefeuilles. De manière générale, on estime que sur 10 startups, il en faut :

- une qui réalise un multiple à fois 10 ou plus

- trois ou quatre startups offrant 3 ou 5x

- les autres génèrent des pertes ou un retour égal ou inférieur à 1x.

Par conséquent, François vise 10x pour chacun de ses investissements.

Nous évoquions dans un précédent article la différence entre le VC américain et le VC français : le contexte réglementaire et le rapport au temps ne sont pas le même. Les attentes en matière de rendement peuvent également s’avérer différentes. Ainsi, François m’a indiqué que certains VC américains ne visent pas un retour correspondant à 10 fois leurs mises mais plutôt à 100 fois leurs mises. De là, une sensibilité au risque sans doute moins marquée mais aussi une plus grosse pression sur les fondateurs.

Maintenant, venons-en à la question de la valorisation.

II/ Une valorisation élevée augmente d’autant les contraintes de l’exit

Premier exemple : Marc, un entrepreneur veut lever 5 millions d’euros et valorise son entreprise à 15 millions d’euros, avant investissement — ce qu’on appelle « pre-money ». Si Breega accepte cette valorisation alors Breega aura 25 % des parts de l’entreprise, et l’entreprise après injection des capitaux (« post money ») sera valorisée à 20 millions d’euros. Pour que François puisse réaliser un multiple intéressant — de l’ordre de 10 fois la mise — il faudra qu’un acquéreur achète l’entreprise de Marc pour 10 fois sa valeur soit 200 millions d’euros.

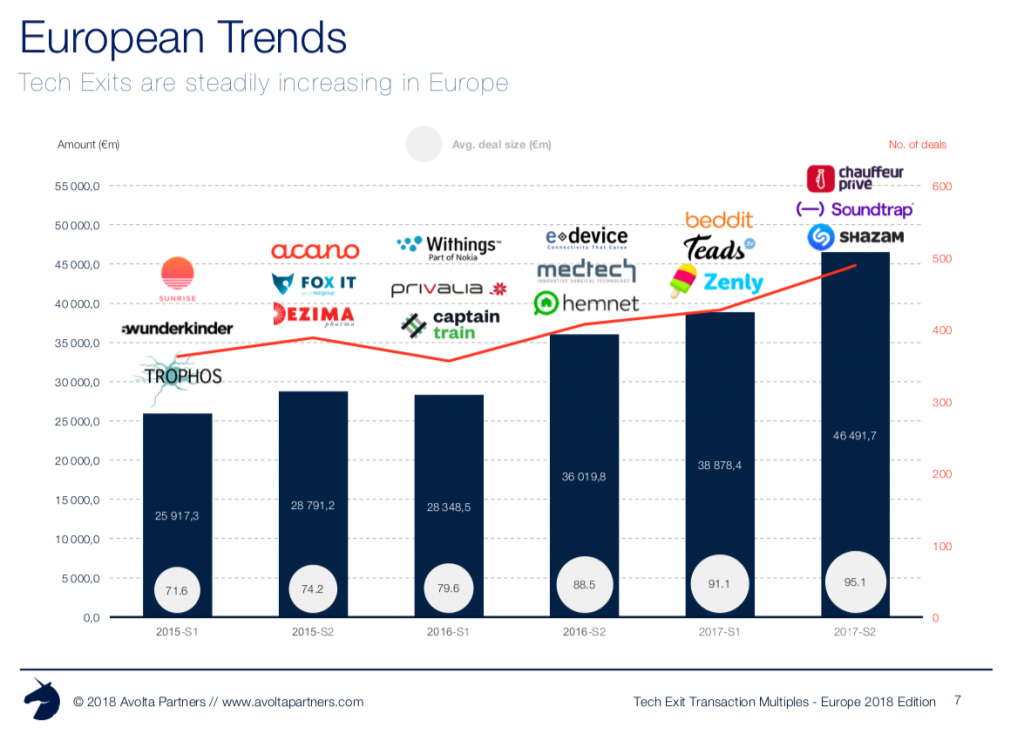

Malheureusement, de tels montants d’acquisition restent encore très rares en Europe, comme le montre cette étude de la BPI, d’Helen Wash de Tech.eu et Arthur Porré d’Avolta Partners.

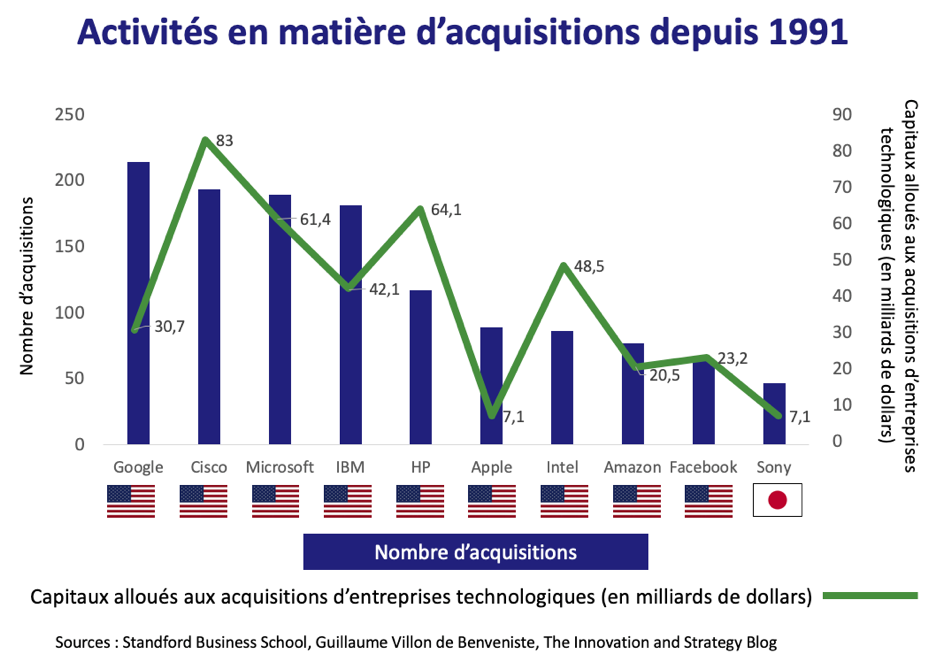

D’ailleurs, avec Emanuele Levi, nous avions identifié les acquéreurs industriels les plus gros au monde. Ces derniers sont pratiquement tous américains. Les entreprises européennes sont absentes.

Par conséquent, les chances de Breega de réaliser un retour sur investissement de l’ordre de X10 restent minces. Si jamais Breega accepte une telle valorisation, alors, celle-ci est accompagnée d’indicateurs de performance contraignants. Il n’est pas certain que Marc puisse effectivement les atteindre.

III/ Une valorisation moins élevée facilite les perspectives de rendement de l’investisseur

Deuxième exemple : Sophie cherche à lever 5 millions d’euros. Elle valorise son entreprise « pre-money » à 9 millions d’euros. Elle accepte finalement de lever 3 millions d’euros avec deux millions de dettes en plus. Les VC prennent 25 % du capital de l’entreprise et sa valorisation est de 12 millions d’euros après investissement. Pour que Breega réalise un retour de 10x sur cet investissement, il faut que la startup trouve un acquéreur prêt à débourser 120 millions d’euros. Il s’agit, ici aussi, d’une acquisition élevée, mais moindre que celle de Marc.

Autrement dit, accepter une valorisation plus faible à l’entrée est parfois une bonne idée.

En résumé, Breega accompagne les entrepreneurs au quotidien, notamment le Business Developpement, le recrutement, le marketing et les aspects juridiques. Breega soutient également des startups dont la valorisation lui permet d’atteindre un objectif de rentabilité du capital de 10x, notamment par le moyen d’acquisition.

Aucun commentaire