Comment poursuivre le développement de l’écosystème de startups en France et en Europe ? Que faudrait-il construire de plus pour bâtir, petit à petit, un écosystème européen comparable à celui de la Silicon Valley ? Pourquoi la création d’un marché d’exit et d’un NASDAQ Européen s’annonce-t-elle déterminante?

Voici quelques-unes des questions qu’Emanuele Levi, directeur général de 360 Capital Partners, et moi-même avons évoquées au cours d’une discussion récente.

I/ Favoriser le développement du Capital Risque en Europe

A/ Favoriser le « Build up » est un ingrédient d’un marché d’exit

À l’inverse de la Silicon Valley, l’écosystème en Europe et notamment français souffre d’un manque d’acteurs « aquéreurs ». Les acquisitions restent encore trop rares en Europe comme le montre le graphe ci-dessus.

B/ Créer un marché d’exit et un « NASDAQ européen »

En outre, Emanuele estime que le marché des sorties souffre de l’absence d’un équivalent comme le Nasdaq c’est-à-dire une place boursière spécifiquement dédiée à la valorisation des acteurs technologiques. Un certain nombre de réussites entrepreneuriales européennes à l’image de Criteo ou de Talend ont choisi d’être cotées au NASDAQ plutôt qu’en Europe. Ceci traduit une difficulté des Européens à valoriser les entreprises technologiques. Les gérants d’actifs mais aussi les particuliers préfèrent des placements moins risqués. Par conséquent, lorsque les entreprises technologiques européennes s’introduisent en bourse, elles quittent leurs berceaux européens pour les États-Unis. Certains fonds du marché unique devraient se donner pour mandat d’investir dans la technologique en Europe.

C/ Le risque pour le Venture Capital européen

Aujourd’hui, on déploie 14 milliards pour faire du Venture Capital. Mais, si les investisseurs ne peuvent pas revendre leurs participants, ils ne pourront pas récupérer leurs mises. Si ce sujet n’est pas résolu, alors, il risque d’y avoir un vrai sujet sur la pérennité de l’écosystème VC en Europe.

En Europe, on se montre très optimise quand on affirme : « une licorne européenne est une entreprise qui lève plus d’un milliard d’euros ». En vérité, beaucoup des investisseurs qui soutiennent ces licornes cherchent une sortie financière. Il peut s’agir d’un tour de financement supplémentaire mais les tours privés ne peuvent pas s’enchaîner à l’infini. À un moment donné, soit ces licornes s’introduisent en bourse, soit elles s’adossent à un grand groupe. Il n’y a pas d’alternative.

Aujourd’hui, il manque dans l’écosystème en France la brique sortie, laquelle se décline soit par les acquisitions soit par l’introduction en bourse. L’introduction en bourse demeure une opportunité pour les entreprises de se refinancer mais aussi de rendre liquide les actions de l’entreprise. Cela permet aux investisseurs de sortir et de récupérer leurs mises en réalisant une plus-value.

Voilà ce qui manque en Europe. Cela prend du temps. Il s’agit de

- créer une place financière dédiée aux valeurs technologiques

- créer des fonds dédiés aux valeurs technologiques

- créer des entreprises de qualité.

Encourager les gérants d’actifs à mettre de l’argent de la Tech coté en Europe s’avère donc nécessaire. Emanuele me demande : « est-ce qu’on m’a déjà proposé un produit “Tech Europe coté” pour épargnant ? » Puis, il me fait remarquer qu’on propose du « Global Tech », du « US tech » mais jamais de l’« Europe Tech ».

D/ La création d’un marché d’exit et d’un NASDAQ européen permettrait davantage de rationalité économique en innovation

À ce stade, j’ai fait part à Emanuele de ma surprise. Dans le cadre de la rédaction de mon dernier livre, j’ai comparé les rapports d’innovation américain avec ceux de l’Europe. Ce qui m’a le plus frappé, notamment lorsque l’on se penche sur les rapports technologiques de Goldman Sachs, c’est la qualité de la réflexion sur la création de valeur. En effet, l’effort porte sur l’identification de cas d’usage innovant, l’analyse de la structure industrielle établie, la définition d’hypothèses de disruption et la quantification de création de valeur. À cette réflexion s’ajoute, un certain nombre de scénarios de création de valeur à moyen terme. Par exemple, dans le rapport portant sur la réalité virtuelle, il est question de 3 scénarios de création de valeur d’ici 2025.

À l’inverse, les rapports d’innovation européens ne comptent qu’une reflexion générale sur la création de valeur. Celle-ci n’est pas quantifiée. Des cas d’usage précis ne sont pas toujours évoqués. Ce que l’on ressent en lisant ces rapports, c’est que l’innovation relève d’une impérieuse nécessité à la fois pour assurer la croissance économique, mais aussi pour défendre les intérêts européens. Bien évidemment, ces observations ne sont pas fausses. Mais elles restent très générales et passent à côté de l’essentiel.

Alors, quel est le rapport de tout ceci avec la création d’un NASDAQ européen ? En réalité, les rapports technologiques de Goldman Sachs servent de brochure commerciale. Ces rapports, dont les coûts avoisinent les 20 millions de dollars, sont amortis de deux manières différentes.

- D’une part, Goldman Sachs se rapproche des grands décideurs technologiques pour leur proposer des acquisitions. La banque se rémunère ensuite en pourcentage sur le montant de l’acquisition. À titre d’exemple, Goldman Sachs a aidé Facebook à racheter Oculus, une start-up en réalité virtuelle, pour un montant de 2 milliards de dollars. La banque d’investissement a touché de l’ordre de 1 % en commission. Et voici que le rapport de réalité virtuelle est amorti en une seule opération. D’où les vertus d’un marché d’exit.

- D’autre part, Goldman Sachs construit des indices boursiers, sur la base de ces rapports. Ces derniers regroupent un ensemble de valeurs technologiques que l’entreprise a identifié. Elle propose ensuite des produits de placement à ses clients.

On voit bien qu’ici, la création d’une place boursière technologique permet d’introduire davantage de rationalité économique au sein même de l’exercice de l’innovation. Pour le dire en un mot : là où les rapports d’innovation européens restent très généralistes ; les rapports américains relèvent du calcul économique. On ne peut guère s’étonner qu’ils s’avèrent plus pertinents.

E/ Réorienter une partie de l’épargne des Français vers les VC

De manière plus générale, Emanuele me parle de France Digitale et de son manifeste récent. Celui-ci appelle notamment à une évolution culturelle. Là où les trente glorieuses se sont appuyées sur l’optimisation des entreprises établies, et un État centralisateur, vertical, ainsi qu’une culture prudente, il faudrait, au regard de la réussite foudroyante de la Silicon Valley, passer à une économie qui mise sur les start-up, un état moins averse aux risques et une culture davantage portée sur la créativité et l’expérimentation.

II/ Enjeux : pourquoi favoriser l’écosystème d’innovation s’avère nécessaire

A/ Créer des leaders mondiaux

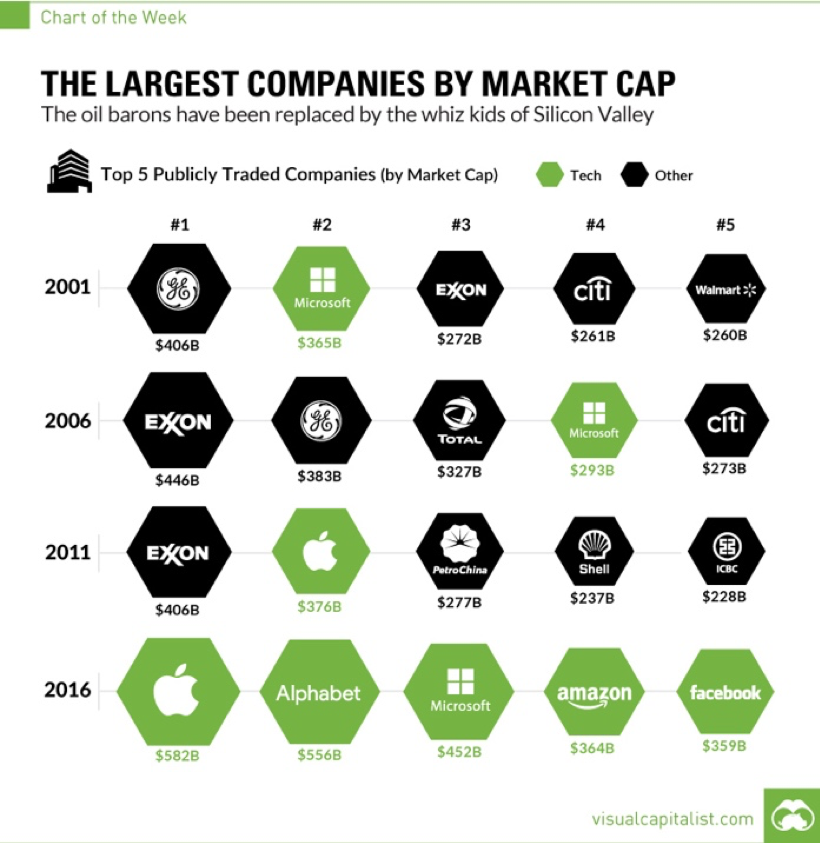

Selon Emanuele, les plus grandes capitalisations sont désormais des acteurs du numérique, comme le montre ce graphe :

B/ Les VC jouent un rôle déterminant dans l’économie américaine

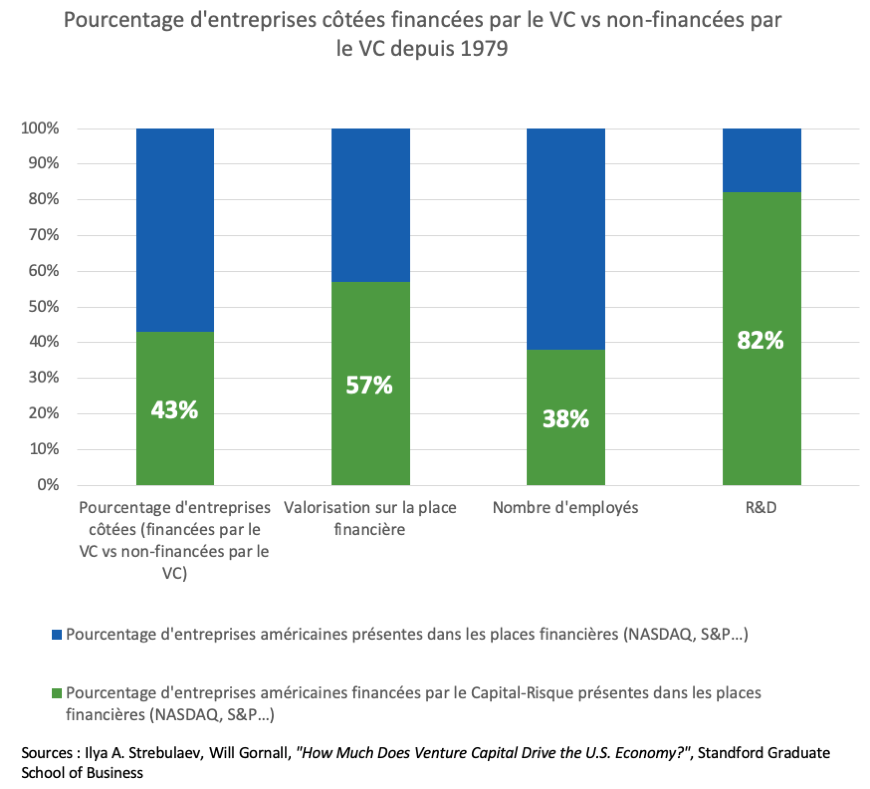

De manière plus générale, une part considérable de la croissance américaine provient en effet des startups et des investisseurs en capital-risque. Comme le montre le graphe ci-dessous, les entreprises financées par le VC :

- constituent 43 % des entreprises cotées,

- correspondent à près de 60 % de la capitalisation boursière,

- emploient près de 38 % des salariées des entreprises cotées,

- financent 82 % de la R&D des entreprises cotées.

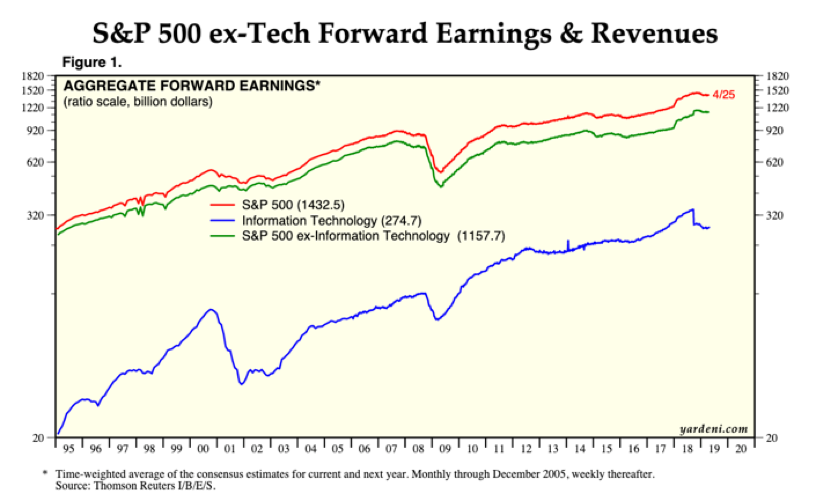

Les valeurs technologiques permettent notamment d’apprécier la valeur du S&P.

C/ Un enjeu de souveraineté

Par conséquent, renforcer le financement de l’innovation relève non seulement d’un enjeu de croissance, mais aussi de souveraineté comme le révèle l’actualité récente au sujet de Huawei et de Palantir.

À titre d’exemple, on trouve en France des startups de série B prometteuses. Mais elles peinent à lever des fonds alors que leurs concurrents américains et chinois y parviennent. Que se passe-t-il ? Les entreprises mieux financées s’imposent sur le marché mondial au détriment de potentiels champions hexagonaux. Par conséquent, aujourd’hui, attirer des capitaux supplémentaires en France, notamment pour répondre aux besoins en capitaux d’un écosystème florissant, s’annonce déterminant. Telle est d’ailleurs l’action de la BPI.

Mais, le contexte de politique internationale a changé, comme en témoigne l’élection de Trump et le Brexit. Les investisseurs américains ou chinois pourraient s’avérer plus frileux.

En résumé

L’écosystème d’innovation en France se développe. Mais, pour que celui-ci se renforce encore davantage, créer un marché des sorties, ce qu’on appelle un “marché d’exit” — composé d’acquisitions d’entreprises technologiques et un NASDAQ européen — s’avère nécessaire. C’est à la vigueur du marché des sorties que la Silicon Valley doit sa réussite.

Aux États-Unis, la Silicon Valley joue un rôle majeur en matière de création d’emplois, de recherche et développement, mais aussi en matière de création de valeur actionnariale. Enfin, l’innovation reste indissociable des enjeux de la défense. La Silicon Valley répond d’abord à un enjeu de souveraineté. Aujourd’hui, si l’Europe souhaite s’affirmer davantage face aux géants sino-américains, inscrire le projet de l’innovation dans le contexte plus général de la souveraineté européenne se révèle nécessaire.

[…] 3 billion are going to lay the foundation to a “technology-only Index” made up of the “Next 40”. Insurers and bankers may include this novel index in their wealth management plans thereby laying the foundations for a European NASDAQ. […]

[…] à supposer que l’Europe puisse rivaliser en inventivité technologique, industrielle et commerciale avec la créativité […]