Pourquoi créer un startup studio aujourd’hui ? Pourquoi imaginer un nouveau modèle d’innovation alors même que notre écosystème en compte déjà une myriade ? Et pourquoi celui-ci se révèle-t-il radicalement différent d’autres acteurs tels que le capital-risque, les accélérateurs, les incubateurs, ou les espaces de coworking ? Voici quelques-unes des questions qu’Antoine Duboscq, fondateur du premier startup studio en France, et moi-même avons évoqué au cours d’une discussion récente.

Présentation d’Antoine Duboscq, entrepreneur en série et fondateur du premier startup studio en France : adVentures

Après avoir conçu, en travaillant en tant qu’analyste arbitragiste (« quant »), un modèle de détection d’OPA par signaux faibles de marché (deep learning), Antoine Duboscq a été formé à HEC puis a intégré le groupe Procter & Gamble, où il devient manager et participe au lancement et au développement de marques de grande consommation. Dernière étape avant de devenir entrepreneur, Antoine rejoint le Boston Consulting Group, où il mène des missions de conseil auprès de groupes internationaux, à Londres et Paris. En 2000 Antoine cofonde Wappup, startup leader européenne sur l’internet mobile, et face aux opérateurs télécoms mène et remporte une bataille juridique qui entraîne l’ouverture du marché. Puis survient la crise financière, Antoine parvient à restructurer et préserver l’entreprise. Il fonde le cabinet de conseil en stratégie WMI, rachète les parts de ses investisseurs et mène plus d’une centaine de missions auprès de chefs d’entreprises et décideurs. En 2010 Antoine réinvestit ses gains entrepreneuriaux et fonde adVentures, premier startup studio créé en France : adVentures.

La question de la créativité et du risque

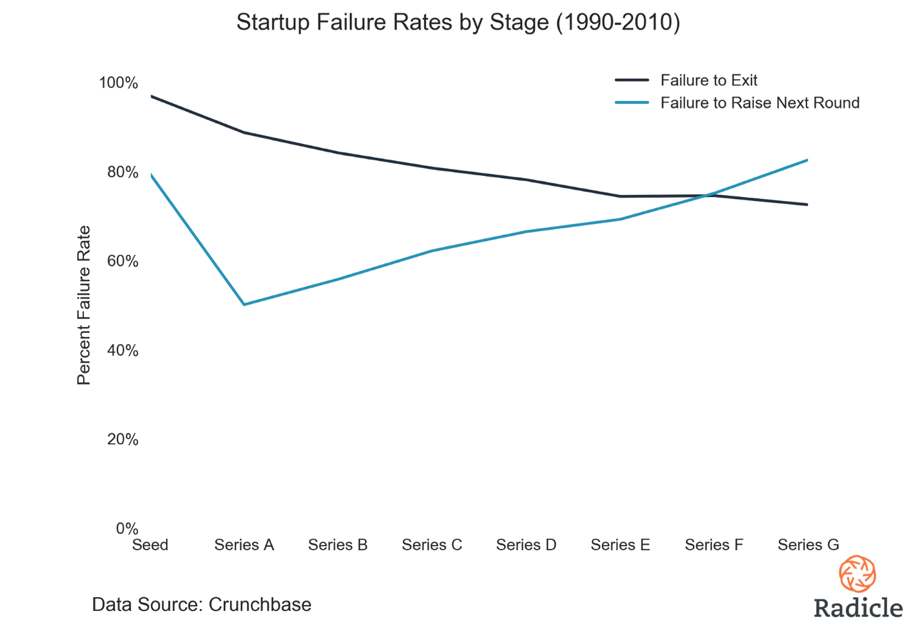

Chacun reconnaît volontiers que l’innovation demeure une activité risquée : personne ne peut prédire si le client répondra présent, ou si la technologie fera effectivement ses preuves. Les dirigeants entretiennent une relation particulière au risque. Lorsqu’ils en chantent les louanges, c’est aussi pour se parer de l’éclat du Progrès et de l’Inventivité qu’ils estiment incarner. Quand ils le dénigrent, c’est pour se protéger de leurs revers récents. Ils regrettent d’ailleurs qu’un nombre important de startups échouent, ce qui dégrade la rentabilité du capital. Car, aujourd’hui, le taux d’échec est compris entre 70 % et 90 %, selon le niveau de maturité dans la chaîne de financement, comme le montre le graphe ci-dessous.

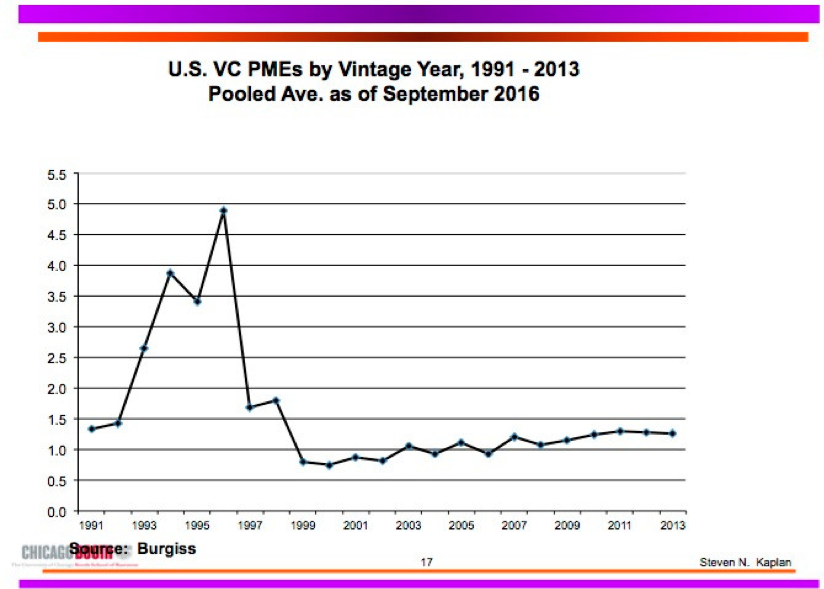

Du côté des VC (« Venture Capital »), mesurer le risque et le rendement du capital soulève bon nombre de questions en ce qui concerne le choix des indicateurs de performance, comme le montre Venture Beat. Le plus souvent, on retient le critère du taux de rendement annualisé (« Annualized Internal Rate of Return ») ou le multiple du capital investi (« Multiple of Invested Capital »). Mais, ces deux méthodes présentent le désavantage de ne pas prendre en compte le contexte du marché plus global. Ce dernier ne connaît-il tantôt une tendance haussière, tantôt baissière ?

Par ailleurs, les détenteurs de capitaux ne cherchent pas tant à soutenir l’innovation en tant que telle qu’à confier leurs économies à des structures qui les feront prospérer. De ce point de vue, ils mettent les VC en concurrence avec le Fortune 500 ou le CAC 40. Se pose alors la question de la performance financière du capital-risque relativement à d’autres placements. Dans cette perspective, Steve Kaplan, économiste à l’université de Chicago, et Antoinette Schoar, économiste au MIT, ont imaginé une méthode originale dénommée le « Kaplan Schoar Equivalent Marché » (« Kaplan Schoar Public Market Equivalent »). Celle-ci vise à comparer la performance du capital-risque avec le Fortune 500.

Comme le montre le graphe ci-dessous, le VC offre un rendement supérieur au Fortune 500 à partir de 2003, notamment en 2011 où les VC obtiennent des gains plus élevés de 40 %.

Entre 1999 et 2002, la performance financière des VC demeure inférieure à celle du Fortune 500. Et pourtant, opter pour les VC c’est engager des capitaux sur une durée de 10 ans.

Pour compenser le désavantage de l’illiquidité des capitaux, les VC visent à accroître encore davantage le rendement et minimiser le risque. D’où la pertinence d’une réflexion sur des modèles d’innovation différents.

Pourquoi ne pas s’appuyer sur d’autres activités qui ambitionnent, elles aussi, de créer le Nouveau ? On peut citer :

- le dramaturge qui travaille sur une pièce inédite,

- le chercheur biomoléculaire qui met au point un médicament novateur,

- un producteur de cinéma qui réalise un film avant-gardiste.

Et c’est sur ce dernier exemple qu’Antoine et moi-même avons parlé plus longuement. Car Antoine m’affirme que le modèle de startup studio provient du cinéma hollywoodien. Il m’indique notamment que le premier du genre, Idealab, est né à Pasadena, à Los Angeles, non loin d’Hollywood.

Hollywood : un modèle d’innovation qui limite les pertes tout en maximisant les gains financiers des plus grosses productions

Pour commencer, Antoine explique que Hollywood, tout comme les entrepreneurs numériques, se donne une mission créative qui est marquée par des aléas élevés. Dans le domaine du cinéma, il faut composer non seulement avec les risques de la conception d’une histoire, mais aussi avec identification des acteurs qui vont incarner des rôles principaux tout en traitant d’un sujet en phase avec l’esprit de l’époque — toujours difficile à quantifier et à matérialiser. Comment les studios de Hollywood sont-ils parvenus à développer une industrie profitable sur de longues périodes ?

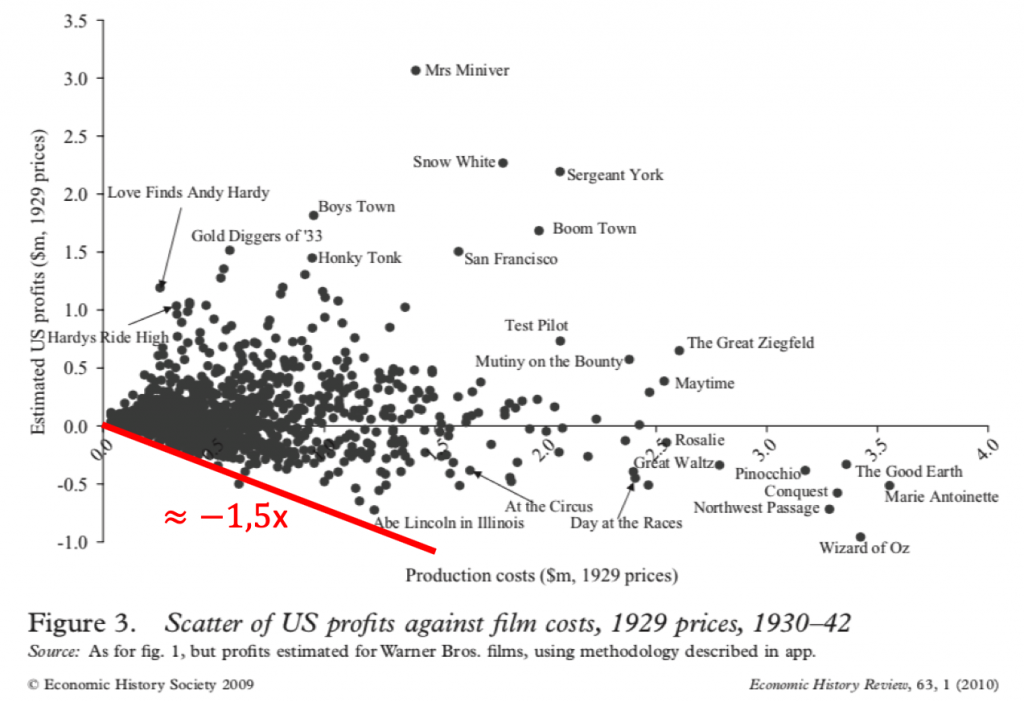

Pour répondre à cette question, Antoine me parle d’un article paru dans la revue Economic History Society en 2009 intitulé « Profitability trends in Hollywood, 1929 to 1999: somebody must know something » de Michael Polorny et John Sedgwick.

Dès les années 30, Hollywood limite le risque d’investissement dans l’industrie du cinéma en s’appuyant sur la gestion de portefeuille

Dans le premier graphe ci-dessus, la performance financière de chaque œuvre cinématographique entre 1930 et 1942 est affichée. En abscisse on note les coûts de production et en ordonnée, la rentabilité. Curieusement, les pertes sont fonction des coûts selon une fonction linéaire d’un coefficient de -1 x. Hollywood est parvenu à borner le risque et limiter les pertes sur l’ensemble de ses films sur une période de 12 ans. Il s’agit là d’une réussite majeure !

De plus, le risque d’investissement diminue selon le coût de production. Autrement dit, plus ce dernier est élevé, plus le proabilité de faillite s’avère faible.

Au-delà de ces considérations, le graphe laisse entrevoir que le métier de producteur ne se résume pas à la conception d’un seul film mais plutôt à un portefeuille d’actifs. La diversité de style et de genre entraîne une diminution du risque. Par conséquent, un studio de Hollywood cherche non pas à percer avec un unique ouvrage mais plutôt à se constituer un portefeuille dont la combinaison vise à maximiser la rentabilité de l’ensemble tout en baissant la probabilité de pertes. Cette approche globale se distingue de celle de l’entrepreneur de l’économie digitale qui, lui, ne mise que sur une seule startup.

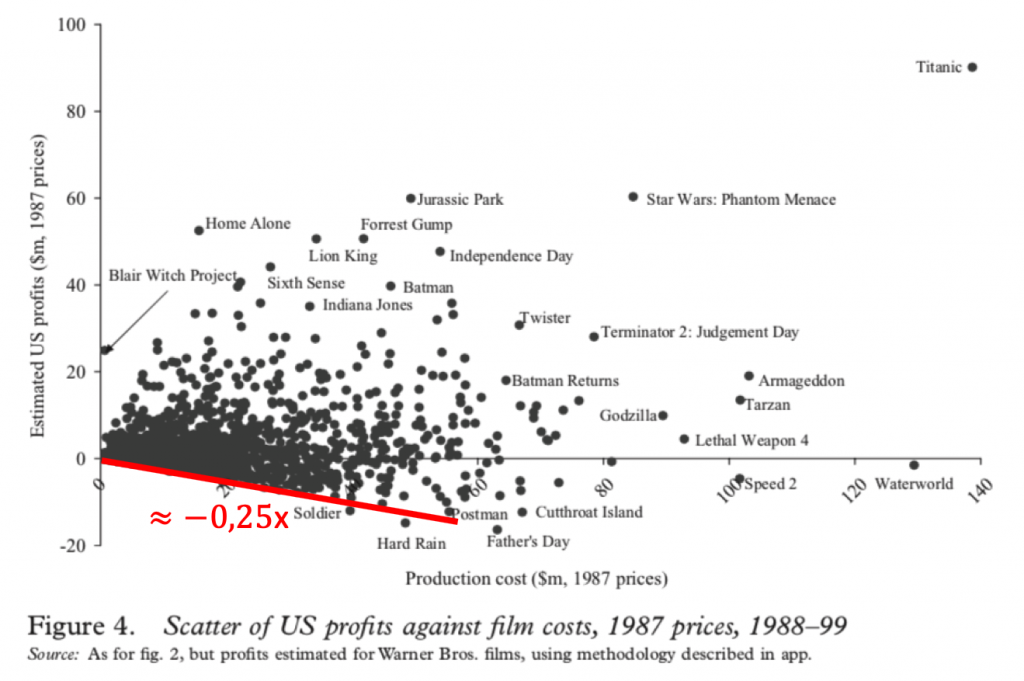

A partir des années 80, Hollywood limite encore davantage les pertes et maximisent les gains, notamment des plus grosses productions

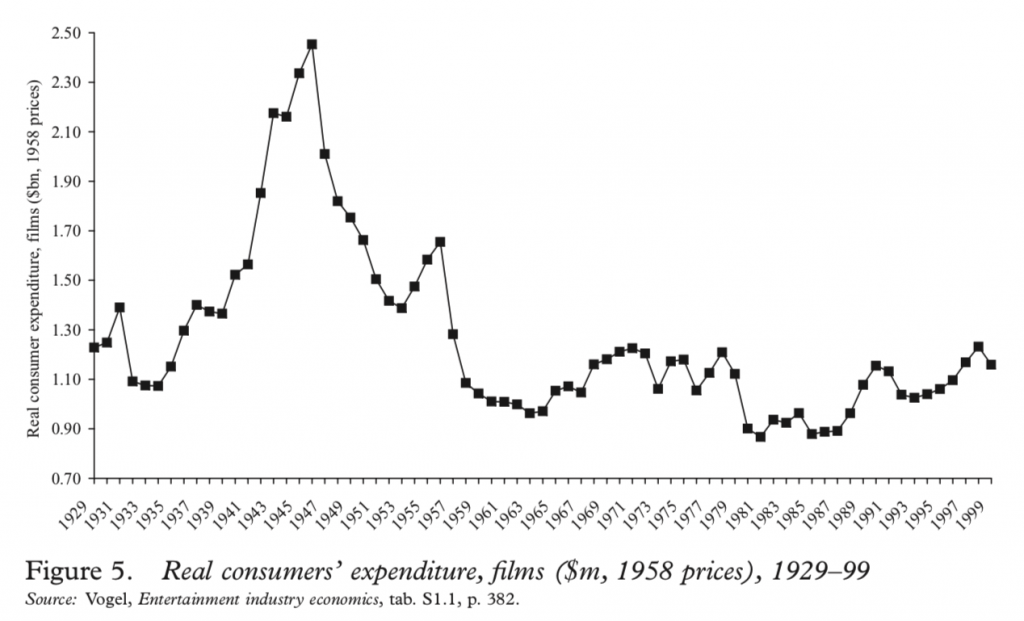

Ce second graphe porte sur la performance financière des films dans une période qui va de 1988 à 1999. La première chose à noter, c’est qu’entre 1940 et 1990, la place du cinéma a largement diminué dans la vie du consommateur. À la fin des années 30, le septième art fait partie des médias les plus courus et les plus influents. On s’y rend à la fois pour se divertir, mais aussi pour s’informer. Mais, après-guerre, les salles obscures connaissent un long et lent déclin. Le nombre d’entrées aux cinémas ne cesse de décroître.

Pourtant, Hollywood stabilise sa rentabilité dans un contexte de baisse de la demande, comme l’indiquent deux éléments :

- D’une part, la pente de perte de financière (c’est-à-dire le coefficient de la fonction linéaire) est passée de -1,5 x à -0,25 x. Le montant des pertes a été divisé par 6 à coût de production constant entre la période 1930-42 et la période 1988-99.

- D’autre part, les productions les plus audacieuses des années 80 obtiennent une performance financière plus élevée que celle des années 30. L’industrie cinéma s’est perfectionnée : elle minimise le risque d’investissement sur les grosses productions. Autrement dit, Hollywood conçoit des films toujours plus pertinents, année après année.

Voilà donc ce qu’on peut retirer de l’industrie créative du cinéma. Antoine a esquissé un modèle d’innovation qui s’en inspirerait. Et c’est de là qu’est né le startup studio.

La spécificité du modèle de startup studio

Tout d’abord, le startup studio — tout comme son modèle hollywoodien — ne mise pas tout sur un seul et même projet. Au contraire réduire le risque en soutenant de multiples initiatives s’annonce déterminant. Là où l’écosystème d’innovation traditionnelle ne finance qu’une seule équipe de fondateurs qui se consacrent à une unique entreprise, le startup studio en accompagne une multitude.

Par ailleurs, le modèle du startup studio décompose la vie d’une jeune pousse en plusieurs phases critiques. Celles-ci sont portées par des personnes qui ont acquis une expérience de chacune des étapes de développement de la startup.

Ainsi, les dirigeants d’Hollywood élisent différents responsables qui chapeautent le film au cours de ses différents moments de conception.

- Un producteur identifie un certain nombre d’histoires. Il choisit les plus prometteuses.

- Le producteur confie la mise en œuvre de celles-ci à un réalisateur qui va les fabriquer.

- Le réalisateur travaille avec une multiplicité de ressources mutualisées — acteurs, ingénieur du son, caméraman — afin de représenter le film.

De la même manière, un startup studio s’appuie sur un producteur qui doit dénicher des problématiques industrielles avant de chercher des idées de solutions qui pourraient donner lieu à des lancements successifts d’entreprises. Le caractère systématique de la démarche permet de maximiser les effets d’expérience et réduire le taux d’échecs. Ensuite, on confie la direction opérationnelle des startups à un réalisateur qui a acquis une expérience avérée. Celui-ci a recours à un ensemble de talents mutualisé — marketing, commercial, juridique, financier — pour baisser les coûts au moment de l’amorçage. D’où, ce qu’Antoine appelle les « 3 P » : Producteur, Production successive et Pool de ressources.

Voilà donc comment le modèle du startup studio s’est inspiré de Hollywood. D’où, la définition d’Antoine :

« Le studio est une organisation dont l’objet est de produire en son sein, en tant que fondateur ou cofondateur, un flux régulier de nouvelles startups, partageant un leadership, des méthodes et ressources communes. »

Antoine Duboscque

Après cela, Antoine m’a parlé plus concrètement du startup studio qu’il a fondé lui-même : adVentures.

adVentures, le premier startup studio en France

À travers adVentures, Antoine fonde plusieurs startups technologiques dans les secteurs du logiciel collaboratif (WIMI), de l’ingénierie génétique, de l’économie de la connaissance, des collections d’art et des marchés financiers.

[…] dresse une liste des 11 startups studios émergents en France, parmi lesquels on trouve notamment AdVentures, Technofounders et […]